PARIDE: un portafoglio prudente a capitale ‘protetto’

Dopo aver progettato un portafoglio di ETF a distribuzione (Deucalione) ed un portafoglio bilanciato che investe in maniera difensiva (Baliano) andiamo a simulare un portafoglio che segua una terza strategia, completamente diversa. La strategia di ‘protezione del capitale’ non si traduce automaticamente in ‘sicurezza’, ma è un legare la salvaguardia del capitale investito alla scadenza non all’andamento dei mercati, bensì al rischio di credito. Che è il rischio di credito? Il rischio che qualcuno, cui abbiamo prestato i soldi (es. lo Stato nel caso di un titolo di stato) non adempia alla data pattuita ai suoi obblighi di restituzione (insolvenza).

Un portafoglio a capitale protetto investe 100 in un portafoglio che contiene una quota 100-X di titoli obbligazionari che sono ‘obbligati’ per contratto, a restituire 100 alla scadenza. Se nessuno è insolvente (rischio di credito) l’andamento dei mercati non può togliere il suo capitale protetto all’investitore. La differenza X è data dal rendimento nell’orizzonte temporale di quei titoli obbligazionari, e la si può investire come uno vuole.

Esistono molti fondi e polizze che utilizzano la strategia di capitale protetto. Il problema (enorme) di questi strumenti è che il margine X è piccolo e loro devono ficcarci prodotti, commissioni per loro, costi di gestione etc… quindi se uno un portafoglio a capitale protetto non se lo fa ‘da sé’ si troverà di fronte a società di gestione del risparmio che pur di ampliare faranno di tutto: utilizzeranno derivati (solitamente swap) al posto dei titoli obbligazionari, useranno opzioni e derivati come sottostante, applicheranno alla struttura commissioni esternamente alla protezione con il risultato di una struttura sintetica dall’incerto funzionamento che… alla scadenza… magari invece di 100 di capitale (livello di protezione) restituirà 80…

Vediamo come abbiamo concepito PARIDE. Le regole UCITS di armonizzazione di un fondo comune d’investimento (le regolette da seguire per suddividere gli investimenti in un fondo in Europa) facendo i conti con il bail in impongono di non mettere più del 10% del capitale esposto verso un’unica controparte. E cercheremo di tenere conto del consiglio.

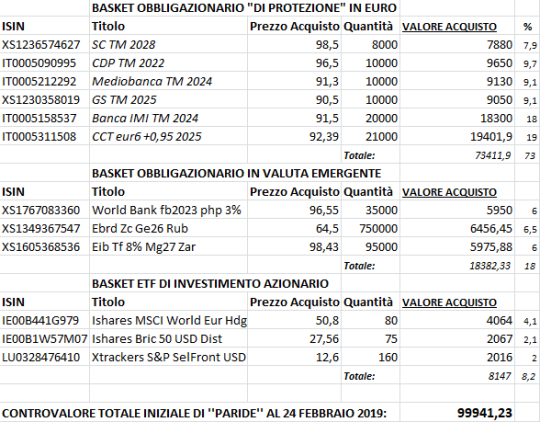

Per il nostro ‘basket’ di copertura utilizziamo 6 obbligazioni, che oggi (venerdì 22 febbraio 2019) vado ipoteticamente a comprare sotto la pari, lasciandomi uno ‘scarto’ che formerà il mio X (l’investimento che segue i mercati).

L’obbligazione XS1236574627 di Societé Generale, Tasso Misto scadenza 2028 si compra oggi a 98,5, la utilizzo per 1/10 del capitale.

L’obbligazione IT0005090995 di Cassa Depositi e Prestiti, Tasso Misto scadenza 2022, si compra oggi a 96,5, la utilizzo per 1/10 del capitale.

L’obbligazione IT0005212292 di Mediobanca, Tasso Misto scadenza settembre 2024, si compra oggi a 91,3, la utilizzo per 1/10 del capitale.

L’obbligazione XS1230358019 di Goldman Sachs, Tasso Misto scadenza luglio 2025, si compra oggi a 90,5, la utilizzo per 1/10 del capitale.

L’obbligazione IT0005158537 di Banca IMI, Tasso Misto scadenza febbraio 2024, si compra oggi a 91,5, la utilizzo per 2/10 del capitale.

Il titolo di stato CCT eur6+0,95%, scadenza aprile 2025, si compra oggi a 92,39, la utilizzo per 2/10 del capitale.

La media ponderata di questi titoli è un prezzo d’ingresso di 93,415 con realizzo a scadenza di 100.

Per altri 2/10 del capitale vado a scegliere qualcosa di più esotico: tre obbligazioni sovranazionali in valuta estera. Scelgo due realtà emergenti (sudafrica e rublo) con economie molto legate alle materie prime e penalizzate (suppongo) dall’andamento avverso del petrolio negli ultimi mesi. E per diversificare geograficamente al massimo, un paese asiatico con un corso della valuta negli ultimi anni abbastanza stabile, pur con rendimenti (rischio) elevato: le filippine.

XS1767083360 è un bond sovranazionale in valuta delle filippine che quota 96,55, taglio minimo 5000 (che equivalgono oggi a 850 euro) cedola al 3% e scadenza febbraio 2023.

XS1349367547 invece è negoziato in rubli, è zero coupon, quota 64,5 e scade a gennaio 2026.

XS1605368536 è un sovranazionale in rand sudafricano, taglio minimo 5000 (314,52 euro) scade maggio 2027 e vale 98,43, con un’ottima cedola al 8%.

Ecco formato il nostro basket. Assegno a questo basket, diversificato e non privo di rendimento, un valore attuale di 92, a fronte di 100 che mi aspetto con ‘sicurezza’ alla fine dell’orizzonte temporale.

Fissiamo l’orizzonte temporale a giugno del 2025 (6 anni e 4 mesi), periodo in cui, anche se non tutti scaduti, i miei titoli saranno abbastanza prossimi alla scadenza e quindi posso valutare che dovrebbero centrare l’obiettivo di protezione di 100.

Mi rimane fuori un 8% di capitale da investire liberamente.

Dopo un 2018 di forti conflitti con i mercati emergenti e di ribasso per i prezzi di petrolio e materie prime, i mercati emergenti possono essere considerati oggi molto interessanti. Oltre a mostrare tassi di crescita dell’economia più elevati della maggior parte delle economie occidentali, presentano un indebitamento inferiore. Oltretutto i mercati azionari evoluti sono probabilmente vicini ad una fase matura del ciclo economico e con un orizzonte temporale di 6 anni e più è molto probabile che intercetteremo la fine di tale ciclo.

Ho quindi deciso di suddividere il nostro investimento per metà nella replica passiva dell’indice azionario mondiale (MSCI WORLD) e per la restante metà un’equa divisione tra le quattro grandi economie emergenti Brasile, Russia, India e Cina (BRIC) e nelle compagnie più grande dei paesi emergenti considerati promettenti ma secondari (SELECT FRONTIER). La replica di questi indici, passiva, avverà tramite ETF.

Gli ETF non sono fiscalmente efficienti tra loro, ma in caso di andamento negativo di uno o più dei tre ETF del paniere, lo saranno compensando la minus con il gain delle obbligazioni del basket di protezione.

Aggiungo che gli ETF e le obbligazioni producono cedole e dividendi, di cui non conosciamo l’esatto ammontare (sono tutti variabili), e che non consideriamo nella nostra asset allocation per due motivi:

1- Questi rendimenti devono andare a pagare l’imposta di bollo (2 per mille) del portafoglio

2- Questi rendimenti compenseranno l’imposta di capital gain che grava sui bond acquistati sotto la pari a scadenza.

Ecco quindi il nostro bel portafoglio prudente PARIDE (simulato per un ammontare di 100mila euro):

Nessun commento:

Posta un commento