Sono passati due mesi ed eccoci al primo dei numerosi futuri rendiconti di DAVID, un portafoglio che sfida il rialzo del mercato puntando ad un approccio molto "prudente" non come asset allocation, bensì come strategia: fondamentalmente è una strategia d'ingresso a Value Averaging focalizzata su eventuali punti di ribasso del mercato e con diversificazione tra gruppi di asset, alcuni più generali o "core", altri locali, ed altri ancora tematici... fino a qualcosina a leva finanziaria.

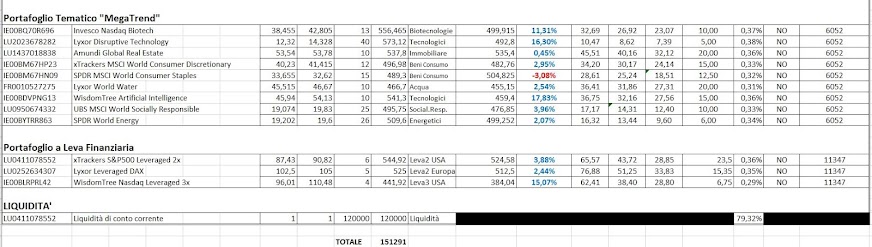

Vediamo cosa ne è stato dell'ampio portafoglio di DAVID:

La crescita di asset come l'Intelligenza Artificiale (+17,83%), il Lyxor Disruptive Technology (+16,3%), il MSCI China (+15,12%) è impressionante parlando comunque sempre di indici e di un intervallo di 'appena' 2 mesi. Questo, unito alla situazione economica mondiale, ci fa intuire che probabilmente non ci troviamo in una fase "normale" dei mercati, ma in una fase di alta volatilità, seppur positiva, che giustifica l'approccio 'prudente' della strategia di David.

Pressoché nulla è in flessione, se non asset marginali. Quindi nessuna soglia d'ingresso sui ribassi è scattata.

Provvedo, come da strategia, ad accumulare 1000 euro in ciascuno dei 4 asset "core". Acquisto 21 quote di MSCI World, 10 quote di High Yield, 46 quote di Treasuries, 11 quote di obbligazionario emergenti con hedging sull'euro.

Il risultato finale è il seguente:

Il capitale è cresciuto ovviamente solo dello 0,77%, ma si tratta di un PAC concentrato al 76% in liquidità non remunerata.

P.C. 31-01-2021

3 commenti:

Un portafoglio molto molto interessante. Dai Bow aiuta noi poveracci e proponi un portafoglio David ristretto

Ciao Bow !

Ho letto con interesse - ma non con sorpresa - della crescita fulminante dei tuoi ETF nei settori Robotics, Disruptive Technology e Biotech.

Da tempo ho l'idea che alcuni settori tecnologici - benché enormemente cresciuti negli ultimi tempi e che secondo alcuni sarebbero ormai 'in bolla' - siano in realtà vicini a una vera 'esplosione'.

E' infatti opinione di molti scienziati che l'andamento dello sviluppo tecnologico sia prossimo a quella che i fisici chiamano 'discontinuità', cioè la crescita da lineare e poi esponenziale sempre più ripida stia per diventare in certi settori quasi verticale, cioè crescere incommensurabilmente in un tempo brevissimo con un effetto a valanga.

A questo si aggiunge una seconda prossima discontinuità, cioè l'affiancamento - e poi il sorpasso - nella leadership tecnologica mondiale della Cina rispetto agli Stati Uniti

La combinazione di questi due fenomeni avrà effetti dirompenti a livello mondiale in molteplici settori, e inevitabilmente anche in quello finanziario.

Tu cosa ne pensi ?

Se condividi questa idea, perché non ci proponi un portafoglio specificatamente dedicato a questi fenomeni esplosivi ?

Ciao e grazie comunque !

Non lo propongo perché diffido di un approccio basato sulle convinzioni anziché su strategia e diversificazione. Ricordo chiaramente che queste convinzioni condussero alla bolla del dot com quando ero più giovane. In realtà non vedo alcuna correlazione tra il "boom tecnologico" improvviso ed il Covid, se non un discorso di stay at home (pericoloso perché ovviamente terminerà) ed un contesto di immissione di liquidità che genera,da manuale, bolle speculative. Mi sto occupando anche io di un progetto sull'intelligenza artificiale e le reti neurali (in ambito finanziario ovviamente) e l'attività nei dipartimenti universitari è molto rallentata, più che di progresso tecnologico in questi mesi c'è stata abbondanza di finanziamenti... e questo è quindi un discorso finanziario. Poi a livello tecnologico sono d'accordo come trend... ma concentreresti il rischio sapendo che nel 2000, epoca di IPO ed euforie (ma con minor finanziamento a pioggia), si attraversò un crollo dell'85% e si recuperò solo dopo 14 anni, e solo a seguito di nuova grave crisi? Questo è il motivo per cui simulo approcci prudenti come quello di David. Si tratta di maneggiare carboni ardenti e temo che chi si fa sedurre oggi dai tematici in boom potrebbe rischiare di doversi augurare una fortissima inflazione per "reggere". Poi il futuro non lo può prevedere nessuno, ma la volatilità anomala è pericolosa anche quando è positiva. Ai clienti, per dire, il clean Energy lo consiglia nel 2018, dopo la realizzazione degli accordi di Parigi, e lo sto progressivamente facendo consolidare su altro da settembre. Quantomeno è bene abbinare asset molto anticiclici e decorrelati, come ad esempio, in questi mesi, i treasury bond in dollari, secondo me. Poi se si vuole fare il botto in breve termine, parliamo più di tecniche di trading che di strategie di gestione patrimoniale, e io mi sono sempre occupate delle seconde.

Posta un commento